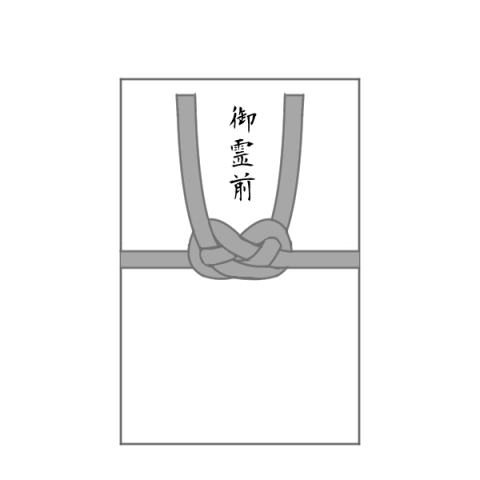

相続税の申告に関して

相続税の金額が決まったら、今度は申告をしなければいけません。

申告にも期限があります。

いつまでに申告するの?

相続の開始があったことを知った日の翌日から10か月以内と決まっています。

※この期限を過ぎると、無申告加算税を余分に払わされる重いペナルティーを課せられるので注意が必要です。

どこに申告するの?

被相続人の所轄の税務署です。

相続税申告までの手続き

被相続人が亡くなって、悲しむ暇もなく対応すべき項目があります。

相続税の申告までに、やるべきことがあります。

1.相続の開始による被相続人の死亡届の提出

死亡してから7日以内に、市町村役場に「死亡診断書」を付けて提出します。

葬儀の費用は相続税から控除できるので、領収書の確保が必要となります。

2.遺言の有無の確認

遺言があれば、家庭裁判所への申述(しんじゅつ)をします。

そして、3か月以内に相続するのか放棄するのかの判断を迫られます。

この時に相続人の確認作業を、戸籍謄本などを使って行います。

3.被相続人の所得税等の処理

所得税の処理は、4か月以内に行ないます。

6か月以内には、銀行との根抵当取引の継続を済ませておきます。

この他に「遺産分割協議書」の作成や、未分割財産の把握、各相続人が負担する相続税額の計算などを済ませて、10か月以内に相続税の申告をします。

相続税の申告は思っている以上に大変です

このように、相続税の申告には手間・日数が思った以上にかかります。

また独断で決めることができない為、日程の確保や調整にはかなり苦労します。

ですので、早めの相続税の準備が必要となります。

そして、相続財産の中で大きなウェイトを占めるのが、土地などの不動産です。

重要な部分であるために解決が拗れると大変ですが、専門家などの力を借りて適正な処置が必要です。

書面添付制度などを使うと書類の信用度が上がります。

これは申告書を作成するにあたり、事実確認の状況を具現化する「アイテム」です。

自分はわかっているつもりでも、みんなが承知しているわけではありません。

これによって、多くの「争族」を防ぐとも言えます。

また、二次相続などにも対応できるように、最も相続人にメリットがあって、節税もしっかりできる方法を、今からでも決めておくべきです。

相続税がゼロでも申告が必要

また、相続税を計算する中で控除枠を使い、相続税がゼロでも申告が必要となります。

相続税の基礎控除や配偶者控除、小規模宅地の特例など税額控除はたくさんあります。税務署には相続税が非課税になったことを伝えるためにも、申告は大事です。

相続は急にやってきます

「相続税の申告」をするだけでもいろんなことがあります。

ましてや、相続は急にやってきます。

当然ですが、予告はありません。

多分、財産の把握だけでも大変になるでしょう。

ましてや、金銭がからむと家族だけではなく、親族なども入り混んできて申告の妨げになります。

適正なより円滑な相続税の申告を進めるためには終活などを活用すると良いです。

事前準備に勝るものはありません。

生前に財産の把握をしておけば、生前贈与することもできます。

人の生き方も変わってきた分、人の死に方も変わってきました。

残された遺族を困らせないことも、考えるべきです。